不動産最有効使用としてのシェアハウス運営の選択

シェアハウス運営やシェアハウス投資をご検討中の投資家、地主の方へ

不動産投資は「不動産経営」です。

不動産投資は、金融商品ではありません。投資家の方であたかも不動産投資が確定利回りの金融商品のような認識をされている方を見受けられますが不動産投資は「不動産経営」です。

「経営」となると、自ら行なうマネージメント・マーケティングを連想しますが、果たして経営ができているかどうかは人それぞれかと思います。

たとえば、資本金1千万円の会社の社長はほとんどの方が経営に奔走しています。

1億円の不動産投資家は資本金1億円の経営者であると考えることもできます。

自分の大切な資産の現状や運営を把握することは当然のことですが、将来性(出口戦略)も想定する必要があると考えます。

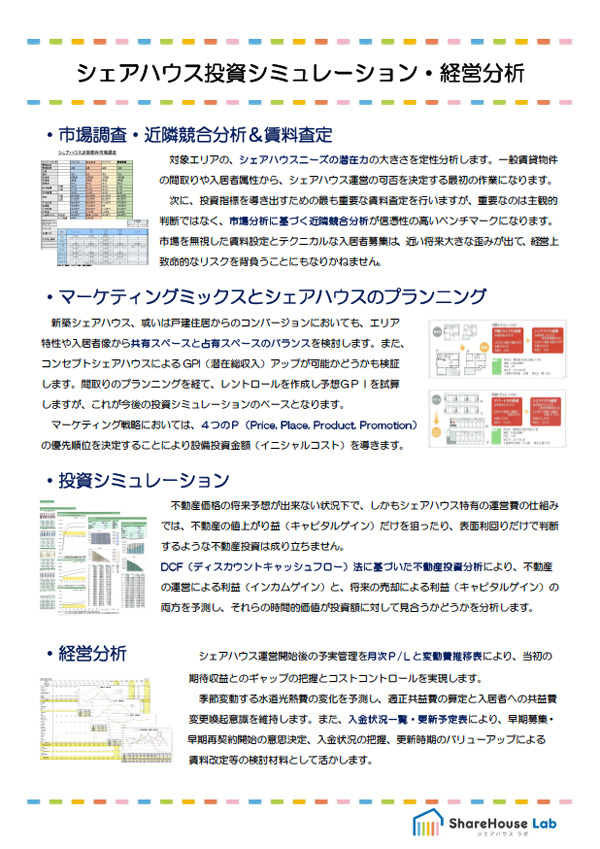

シェアハウス市場はすでに形成されています。

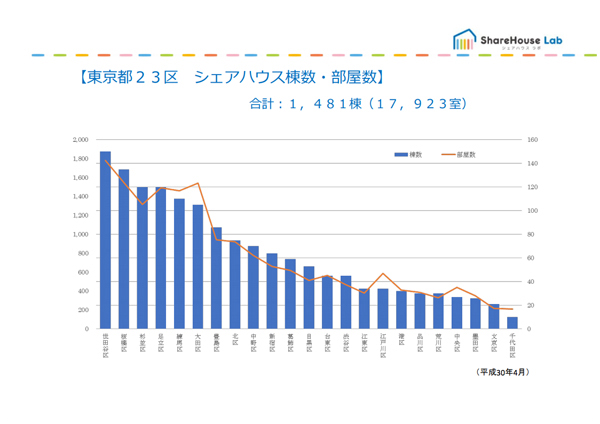

東京都内には10年以上の歳月をかけて2,000棟以上近くのシェアハウスが建てられ、運営されています。

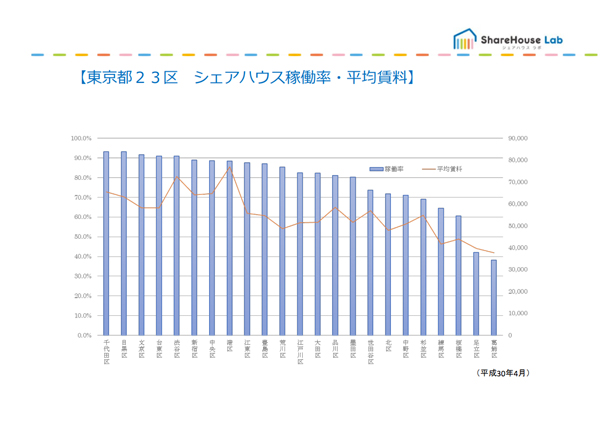

結果的に不動産インデックスらしき数値が形成されつつあり、エリアごとの賃料や稼働率(空室率)をビッグデータにより瞬時に査定することができます。

したがって、賃料査定において逸脱した評価がなされるとシュミレーションの異常に気づきます。逆に気づかなければ昨今、社会問題となっている新築シェアハウス問題に発展してしまいます。つまりこの問題の根本には賃料査定の評価が原因になっているということです。

空き家対策としてのシェアハウス運用であれば、さほど多きなリスクはありませんが、ファイナンスを利用しレバレッジを効かせようとしても現実はかなり困難です。

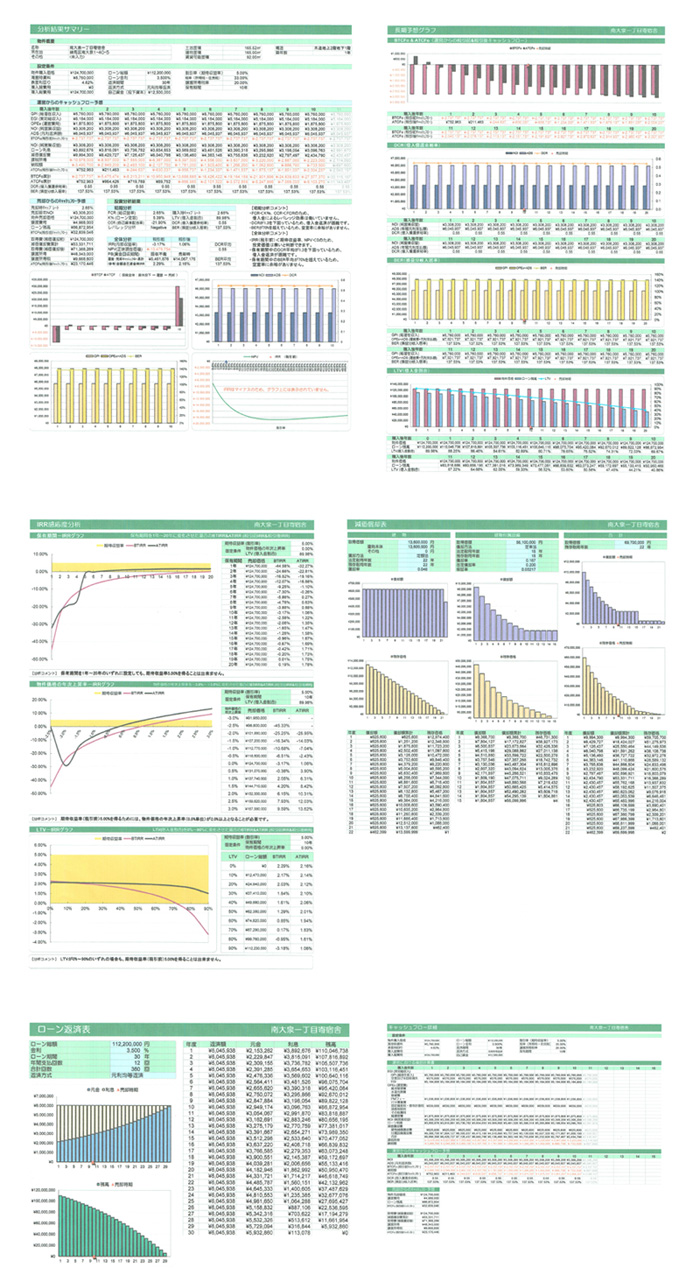

不動産投資理論とシェアハウス運営

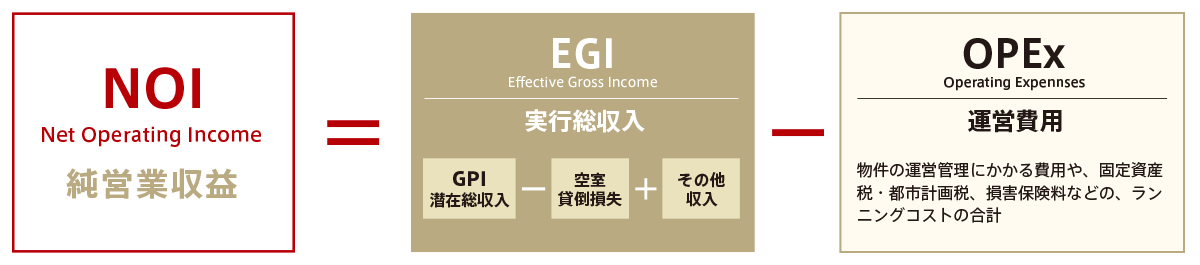

NOI(Net Operating Income:純営業収益)は不動産投資や運用においては、大変重要な指標です。NOIは以下のように導き出されます。

・NOI=EGI(Effective Gross Income:実行総収入)-OPEx(Operating Expennses:運営費用)

なお、

・EGI(実行総収入)=GPI(Gross Potential Income:総潜在収入)-空室・貸倒損失+その他収入

・OPEx(運営費用)=物件の運営管理にかかる費用や、固定資産税・都市計画税、損害保険料などの、ランニングコストの合計

実行総収入は不動産投資利回りを算出するにおいて重要な指標であると同時に、それぞれの数値に現実的根拠がなければ実態とまったくかけ離れた結果が導き出されてしまいます。

特にGPI(総潜在収入)のベースである賃料査定は、根拠がなければ意図的に操作することができます。空室損やOPEx(運営費用)などは、シェアハウスの運営経験やビッグデーターによる稼働率に基づかなければ、空想的な数値が導き出されてしまいます。

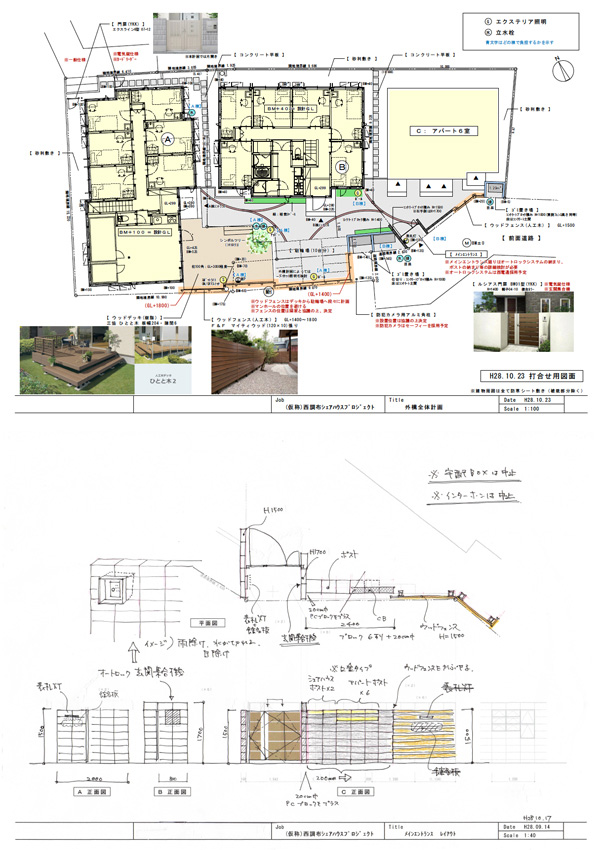

事例1:アパートを除却してシェアハウスを建築 【Tigri 調布】

- 建築前

- 解体

- 整地・地盤調整

- 地鎮祭

- 基礎工事

- 上棟

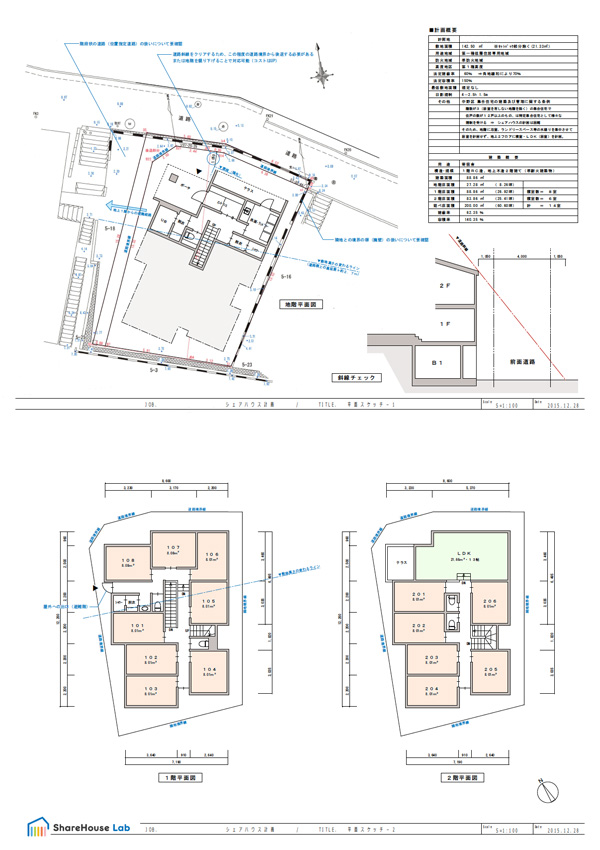

事例2:RC設計での新築シェアハウス

事例3:シェアハウスにコンバージョンする予定だったものを、宿泊事業申請(民泊)に変更 【winz車道】

許認可申請書